後払いの仕組みとメリット・デメリットをわかりやすく解説!使いすぎ防止の代替手段も紹介

「今すぐ欲しいけどお金が足りない…」

そんなときに便利なのが「後払い」という支払い方法。

コンビニ払いやPayPayあと払い、メルカリ後払いなど、最近ではさまざまなサービスに広がっています。

しかし、

「うっかり支払いを忘れて延滞金が発生するのでは?」

「使いすぎてしまいそうで不安…」

そんな声も少なくありません。

本記事では、後払いのメリット・デメリットをわかりやすく解説しつつ、なるべくリスクを避けたい方に向けて、後払いの代わりになる便利な方法も紹介します。

目次

後払い決済とは?仕組みを解説

後払い決済とは、その名の通り商品やサービスを受け取ったあとに料金を支払う方法です。

通常の支払い方法では、購入時点でお金を支払う必要がありますが、後払いは受け取ってから払うため、金銭的に余裕がないタイミングでも購入できるというメリットがあります。

例えば、通販サイトで商品を注文する際に「後払い」を選択すると、商品が先に届き、支払いは後日。

NP後払いやメルカリのあと払いなど、さまざまなサービスで導入されています。

手軽に使える一方で、仕組みを理解しておかないと支払い忘れなどのリスクもあるため、基本をしっかり押さえておくことが大切です。

なお、一般的な支払い方法との違いは以下のとおりです。

| 支払い方法 | 支払うタイミング | 特徴 |

|---|---|---|

| 後払い決済 | 購入後、一定期間内 | 審査なしでも利用可、請求書払いが多い |

| クレジットカード | 購入後(まとめて翌月など) | 利用枠があり、支払いは後日 |

| デビットカード | 購入時(即時) | 銀行口座から即引き落とし |

| プリペイドカード | 事前チャージ | チャージした分しか使えない |

後払いは、すぐにお金がなくても購入できることが大きなメリットとされる支払い手段です。

後払い決済の手順や支払い方法

後払い決済は、ネットショップやアプリで簡単に選べる支払い方法ですが、実際の利用の流れや支払い方法がわからない方も多いでしょう。

支払いを後回しにできるのは便利ですが、仕組みや期限を知らないと延滞などのリスクにつながります。

後払いの基本的な流れは以下のとおりです。

- 商品を注文

- 支払い方法で「後払い」を選択

- 商品を受け取る

- 数日~2週間以内に請求書が届く

- コンビニ・銀行・スマホ決済などで支払う

請求書は紙で郵送される場合もあれば、メールでリンクが届く場合もあり、支払いはバーコード決済やネットバンキングでも可能です。

支払い方法が豊富で手軽ですが、支払期日だけは厳守することが後払いを安心して使うコツです。

後払いとBNPLの違い

後払いと似ているものとして、「BNPL(Buy Now Pay Later)」という方法もあります。

どちらもあとで支払う決済方法ですが、支払い回数・審査の有無・利用シーンなどに違いがあります。

両者ともに購入時に支払いが発生しない点は共通していますが、BNPLは分割払いやリボ払いに対応することが多く、よりクレジットカードに近い仕組みです。

一方、後払いは基本的に一括精算型で、短期的な支払いに使われます。

以下の表で、主な違いを整理してみましょう。

| 項目 | 後払い | BNPL(分割払い型) |

|---|---|---|

| 支払い方式 | 一括払い(1〜2週間以内) | 分割払い・リボ払いなどに対応 |

| 主なサービス例 | NP後払い、メルカリ後払い | Paidy、atone、メルペイスマート払い |

| 支払方法 | コンビニ・銀行・QR決済など | クレカ・口座引き落としなど |

| 利用可能金額 | 上限は数万円程度が一般的 | 10万円〜数十万円まで対応可能な場合も |

| 審査 | 不要 | 簡易審査があり |

「今すぐ商品を買いたいけど支払いはあとで」という点ではどちらも便利ですが、金額や支払期間に応じて、後払いとBNPLを使い分けましょう。

BNPLを利用する際には審査がありますが、クレジットカードを発行するときのような審査ではないので、比較的利用しやすいのも特長です。

小額の日用品には後払い、大きな買い物にはBNPLという使い方がおすすめです。

後払いのメリット

後払いは、手元に現金やクレジットカードがなくても、商品やサービスを購入できる便利な支払い方法です。

不正利用のリスクが低く、商品を確認してから支払える点も安心。誰でも簡単に使えるメリットが多数あります。

ここからは、後払いの具体的なメリットについて見ていきましょう。

簡単に買い物できる

後払いは、面倒な入力や事前準備がなく、誰でもすぐに買い物できる手軽さが魅力です。

クレジットカードのように審査や番号入力が不要なサービスもあり、スマホやパソコンから気軽に使いはじめられます。

たとえば、通販サイトで商品を選び、支払い方法として「後払い」を選択するだけ。

注文が確定したら、あとは届いた商品を確認して、後日支払うだけです。

できるだけ手間をかけずに買い物したい方にとって、後払いはスムーズで使いやすい決済方法です。

クレジットカードや現金がなくても利用できる

後払いは、クレジットカードを持っていない人や、今手元に現金がない人でも利用できる便利な支払い手段です。

もしもクレジットカードを持っておらず、インターネット決済の支払いでカードしか使えない場合、諦めないといけないでしょう。

しかし、後払い決済が可能であれば、クレジットカードを用意することなく商品を購入でき、支払いは後日コンビニや銀行で行えます。

学生や新社会人、あるいはクレカを避けている人でもNP後払いなどのサービスを使えば、必要な買い物をスムーズに済ませられます。

お金を支払う前に商品を確認できる

後払いを利用すれば、商品が届いたあとに支払えるため、中身を確認してから払いたい方にも安心です。

ネット通販では、届く商品がイメージと違ったり、不良品が届いたりする可能性がありますが、後払いなら、万が一の場合も支払い前に対応できます。

たとえば洋服や雑貨など、実物を見ないと不安な商品を購入する際、後払いにすれば商品を見てからの支払いが可能です。

「まずは商品を確認して納得してからお金を払いたい」そんな慎重派の方にとって、後払いは非常に合理的な選択肢です。

不正利用の心配がない

後払いは、購入時にクレジットカード番号や口座情報を入力する必要がないため、不正利用のリスクが低いというメリットがあります。

カード情報をネット上に入力しないため、万が一データが漏洩しても悪用される可能性が少なく、安心して利用できます。

実際、ネット通販などで「後払い」を選ぶことで、クレカ情報を守りながら安全に決済できたという声も多く、セキュリティを重視する人にとって後払いは信頼性の高い選択肢です。

「ネットショッピングは便利だけど不正利用が怖い」方には、後払いが安全な代替手段となります。

後払いのデメリット

後払いは手軽で便利な支払い方法ですが、いくつかのデメリットや注意点も存在します。

手数料、支払いの手間、さらには期限を過ぎた場合のリスクなど、事前に理解しておかないとトラブルの原因になることも。

ここでは、後払いを利用するうえで知っておきたいデメリットを詳しく解説します。

手数料がかかる場合がある

後払いは一見無料に思えますが、利用時や支払い時に手数料が発生することがあります。

多くのサービスでは、支払い方法に応じて決済手数料(数百円)や再発行手数料がかかることがあります。

1回あたりの手数料は小さいですが、頻繁に使うと積み重なって大きな負担になります。

後で払えるから便利と思っていたら、手数料で予想以上の支出になることもあるので、事前に費用の有無を確認しておくのが安心です。

支払いに手間がかかる

後払いは支払いまでに一手間かかるため、「面倒だな」と感じる方も少なくありません。

請求書が届くのを待ったり、支払いにコンビニへ行ったりする必要があり、クレジットカードのように自動で引き落とされるわけではないからです。

バーコード付きの請求書を使って支払う場合、紙を持ってコンビニに行くのが手間だと感じたり、支払うのを忘れてしまう方もいます。

便利なはずの後払いも、支払いまでの動作が面倒だと感じるなら、別の支払い方法を検討した方がストレスが少ないでしょう。

支払い期限をすぎた場合のリスク

後払いで最も注意すべきなのが、支払い期限を過ぎてしまった場合のリスクです。

期限内に支払わないと遅延料金が発生します。

それでも支払いがされないと、督促状が届き最悪の場合は訴訟を起こされる可能性もあります。

少額だから大丈夫と油断して期限を過ぎると、想像以上の不利益を受けることも。後払いを使うなら、必ず期日を守る意識が必要です。

後払い決済が導入されていない場合の対処方法

後払い決済は全てのインターネット決済で使えるわけではありません。

後払いが利用できない場面でも、やり方によっては後払いも可能です。

ここでは、後払い決済ができない時の3つの対処方法をご紹介します。

クレジットカードを利用する

最も一般的な代替手段は、クレジットカードを使って支払う方法です。

クレジットカードはほぼすべてのネットショップや実店舗で使えるため、後払いが対応していないサイトでも問題なく支払いが可能です。

また、ポイントが貯まるメリットもあります。

家電量販店や海外通販サイトなど、BNPLや後払いが使えない場面でも、VisaやMastercardのクレカならほぼ確実に使えます。

すでにクレカを持っている人であれば、後払いが使えない場面ではクレカ決済に切り替えるのがもっともスムーズです。

カードローンを利用する

急ぎで現金が必要な場合は、カードローンで一時的に資金を確保する方法もあります。

カードローンは審査さえ通ればすぐに借り入れできるため、後払いが使えない場合でも現金で支払えるようになります。

ただし、利息や返済計画には注意が必要です。

例えば、今すぐまとまった金額が必要になったとき、銀行や消費者金融のカードローンを利用してATMから現金を引き出し、支払いに充てられます。

どうしても急ぎの支払いが必要で、他の手段が使えないときにはカードローンも選択肢の一つですが、慎重な利用が求められます。

バンドルカードのポチっとチャージ(おすすめ)

「クレカも持っていないし、ローンは使いたくない…」そんな方に最もおすすめなのが、バンドルカードの「ポチっとチャージ」です。

ポチっとチャージは、バンドルカードのチャージ方法でスマホアプリから簡単にチャージできます。

チャージ分を後日コンビニなどで支払えるという、まさに後払いのような便利さがあります。

1,000円単位で少額から使えるので、ちょっと足りないときや今すぐ買いたいけど後で払いたいシーンに最適です。

後払いの手軽さはそのままに、使いすぎを防ぎたい方にとって、バンドルカード+ポチっとチャージは非常に安心で実用的な選択肢です。

※ ポチっとチャージは、満18歳以上のお客さまが利用規定に同意のうえご利用いただけます。また、ご利用には「手数料・年齢確認・審査」が必要です。

※ ポチっとチャージは株式会社セブン銀行が提供するサービスを利用しています。

後払い決済の代わりの方法なら『バンドルカード』がおすすめ!

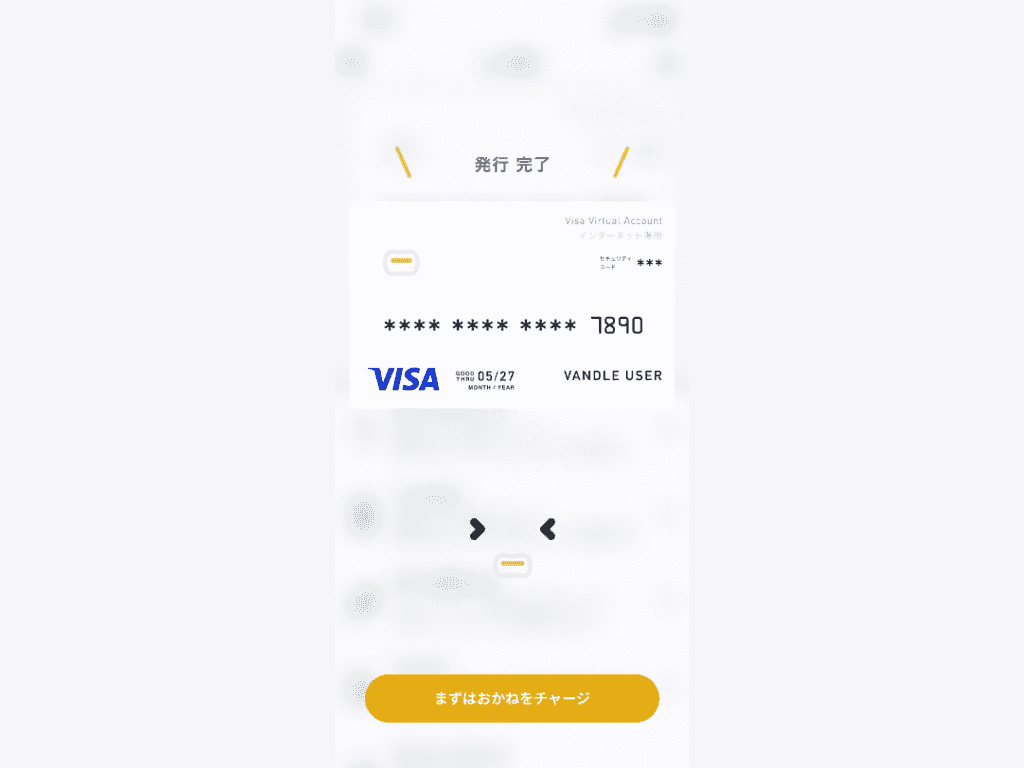

「ポチっとチャージ」が使える支払い方法として登場したのが、Visaプリペイドカード『バンドルカード』です。

アプリひとつで誰でも発行でき、クレカなし・審査なしでオンラインでも実店舗でも利用可能な、柔軟で安心な決済手段です。

バンドルカードはプリペイド型なので、事前チャージした金額の範囲内でのみ支払いができるという特徴があります。

使いすぎの心配がなく、家計管理がしやすいのが魅力です。

バンドルカードのはじめ方

バンドルカードのはじめ方はとても簡単!

アプリをインストールし、以下の情報を記入するだけです。

- ユーザーID

- パスワード

- 電話番号

- 性別

- 生年月日

登録が完了すれば、インターネット決済に使える『バーチャルカード』が発行されます。

あとは好きな方法でチャージすれば、支払いの準備は完了です。

バンドルカードのチャージ方法

バンドルカードのチャージ方法は、コンビニや銀行ATMなど幅広く便利です。

- ポチっとチャージ

- d払い

- セブン銀行ATM

- ローソン銀行ATM

- コンビニ(ファミリーマート・ミニストップ・セイコーマート・デイリーヤマザキ)

- クレジットカード(Visa・MasterCard・JCB・AMEX・Diners)

- ビットコイン(bitFlyer)

- ネット銀行

- 銀行ATM

- ギフトコード

コンビニやネット銀行からのチャージの場合、手数料かからず使えますよ!

高額な買い物をする場合でも、すぐにコンビニで追加入金できる柔軟さがあります。

バンドルカードアプリは以下のリンクからダウンロード可能です

事業者側が後払いを導入するメリット・デメリット

後払い決済は、消費者にとって魅力的な選択肢であると同時に、事業者にとっても売上拡大や顧客満足度向上に役立つ手段のひとつです。

ただし、運用やコストに関する課題もあるため、導入前にその特徴を正しく理解しておくことが重要です。

事業者側が後払いを導入するメリット

後払い決済を導入する最大のメリットは、購入ハードルを下げて売上アップにつなげられることです。

クレジットカードを持っていない層や、セキュリティを懸念してカード情報を入力したくない層に対して、後払いは「支払いはあとでOK」「商品を確認してから払える」という安心感を提供できます。

特に初回購入や高単価商品の場合、今は払えないけど、後でなら払える心理から購入に至るケースが多く、ECサイトに後払いを導入したことでカゴ落ち率の改善や新規顧客の増加が見られたという事例も少なくありません。

「売上を伸ばしたい」「より幅広い層に購入してほしい」と考える事業者にとって、後払いの導入は非常に有効な施策です。

事業者側が後払いを導入するデメリット

後払いの導入には、システム連携や手数料負担などのコスト面・リスク管理面での課題が伴います。

後払い決済サービスを導入するには、外部の決済事業者との契約・API連携・入金フローの調整など、新たな運用体制の構築が必要になります。

また、決済代行業者によっては数%の手数料が発生し、利益率が圧迫されることも。

さらに、購入者の支払い遅延や不正注文などに対応する必要もあるため、カスタマーサポートや審査フローの強化といった運用負担が増加する場合もあります。

後払いの魅力は大きい一方で、コスト・手間・リスクも存在するという点を踏まえて、自社の規模やリソースに応じた慎重な導入判断が求められます。

後払いのメリット・デメリットに関してよくある質問

後払いは便利な一方で、「使いすぎたらどうなる?」「信用情報に傷がつくことはあるの?」など、利用前に気になる疑問を抱える方も少なくありません。

ここでは、後払いの仕組みやリスク、代替手段に関して寄せられることの多い質問をまとめてご紹介します。

メリットとデメリットの両面を理解したうえで、自分に合った使い方を見つけましょう。

Q1. 後払いとクレジットカードの違いは何ですか?

後払いは、商品を受け取ったあとにコンビニや銀行などで支払う方法です。

一方、クレジットカードは利用した代金が後日まとめて請求され、自動的に引き落とされる仕組みです。

クレジットカードには与信枠やポイント付与がある一方で、後払いは審査不要・即時発行のサービスもあり、気軽に使える点が特徴です。

Q2. 後払いを使いすぎると信用情報に影響しますか?

後払いサービスによっては、支払いの遅延や未払いが続くと信用情報に記録される可能性があります。

とくに、BNPLや一部の後払いサービスでは与信審査や信用情報機関との連携があるため、支払い期限は必ず守りましょう。

Q3. 後払いに対応していないサイトではどうしたらいいですか?

後払いが使えない場合は、クレジットカードやカードローン、あるいはバンドルカードの「ポチっとチャージ」などが代替手段になります。

バンドルカードなら、Visa加盟店で幅広く利用でき、チャージは後日支払いできるため、後払い感覚で利用可能です。

まとめ

後払い決済は、今すぐ買いたいけれど、支払いは後でというニーズに応えてくれる便利な仕組みです。

手元に現金やクレジットカードがなくても利用でき、不正利用のリスクが低いというメリットもあります。

一方で、支払い期限を過ぎると延滞金や督促状が届くなどの可能性があるなど、注意すべきデメリットも忘れてはいけません。

利用する際には、仕組みやルールを理解し、計画的な支払いを心がけることが大切です。

万が一、後払いが利用できない場合や、クレジットカードは使いたくないけど後払いのような柔軟性がほしいと思ったら、バンドルカードの「ポチっとチャージ」がおすすめです。

後払い感覚で使えるのに、プリペイド式だから使いすぎを防げて安心。未成年やクレカを持たない方でも、スマホアプリでかんたんに利用をはじめられます。

ぜひあなたも、自分のライフスタイルに合った支払い方法を見つけて、安全・快適なキャッシュレス生活を手に入れてください。